前回記事の続きとなります。今回は総合化学メーカー6社の課題と中長期の経営計画をまとめます。できるだけ専門用語を使わず、誰にでも分かるように解説してみたつもりです。

総合化学メーカーの違い比較④課題(弱み)克服のための中長期戦略

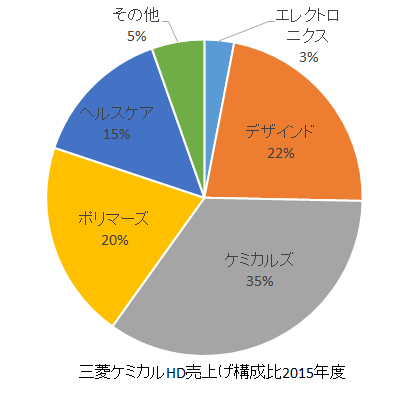

三菱ケミカルホールディングス (売上3兆8,231億/営業利益2,800億)

業界最大手の三菱ケミカルHD。

中期経営計画におけるスローガンは収益構造のバランス。基礎化学品・機能商品・医薬の収益におけるバランスを均等化したいというもの。今でもそれなりにバランスを取れていますが、ヘルスケア事業(医薬品、田辺三菱製薬)に収益を頼っているとも言えます。

具体的な戦略は以下の通り。

- 国内石油化学の再編、縮小;エチレンセンター集約など。国内のキャパ余り解消。

- 製薬、ヘルスケア事業の拡大;田辺三菱製薬の新薬開発を加速

- M&Aの拡大;大陽日酸の買収など

- 世界No.1商品の強化、深化;三菱レイヨンの世界No.1であるアクリル関連事業の強化。

- 自動車用途への拡大;三菱レイヨンの炭素繊維強化。鉄やアルミからプラスチックへの置き換えなど。

- 情報、電子分野;個別の技術は大したことがないので、総合力で拡大する!?

住友化学 (売上2兆1,018億/営業利益1,645億)

化学業界2位の住友化学の中期経営計画におけるスローガン;

全営業利益に占めるスペシャリティーケミカル(機能化学品)の割合を2018年度までに90%以上にする(2016年3月期は85%)。

具体的な戦略は以下の通り。

- 基礎化学品;千葉コンビナートの再編、縮小(基礎化学品における国内キャパ余り解消)。中東プロジェクトの拡大(通称ラーピグ計画)。世界一安い原料で、世界一安く基礎化学品を作って世界中にばら撒く戦略。投資家からは冷ややかな目で見られているが、私は何とかすると思っている。

- 製薬、ヘルスケア事業の拡大;大日本住友製薬における新薬開発強化。

- 健康、農業分野の強化;古くから手がける事業で日本では定評あるが、グローバルでは弱小。農薬・飼料分野で欧米の巨大化学メーカーに追いつきたいところ。

- 自動車用途への拡大;タイヤ原料(S-SBR)シンガポール工場新設。電気自動車・ハイブリットカーむけのリチウムイオン電池材料強化。その他エンプラ強化。

- ICT分野;得意の電子情報材料を次のステージに持っていく!?

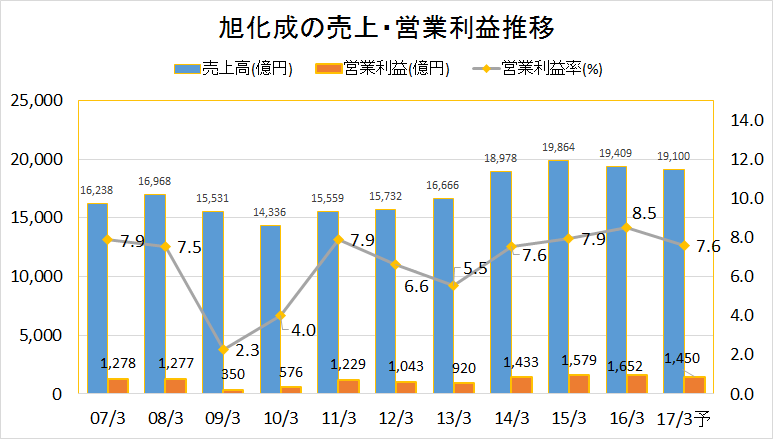

旭化成 (売上1兆9,409億/営業利益1,652億)

旭化成は他総合化学メーカーと違い、住宅・建材事業を含むため売上・利益の構成が異なる。積水化学工業と似たような事業構成。

中期経営計画における具体的な戦略は以下の通り。

- 「ケミカル・繊維」「住宅」に継ぐ第3の柱を「ヘルスケア」事業で確立。米Zoll社を買収し今後も海外4社の買収案件あり(米Impact社、蘭Philips社、米Advanced社、イスラエルKyma社)。

- 自動車関連への素材取り組み強化;どの化学メーカーもやっているため、特筆すべき点はない。三菱や住友、三井と同じ。

- 電池セパレータ製品;グローバルNo.1の地位を強化、特に自動車用LIB電池むけ。米Polypor社の買収完了。

- 基礎化学品;国内縮小するも世界拠点は強化。特に需要拡大する商品、タイヤ向けS-SBRアジア拠点拡大、AN(アクリロ二トリル、需要拡大しているABS樹脂の原料)のアジア拠点強化など。

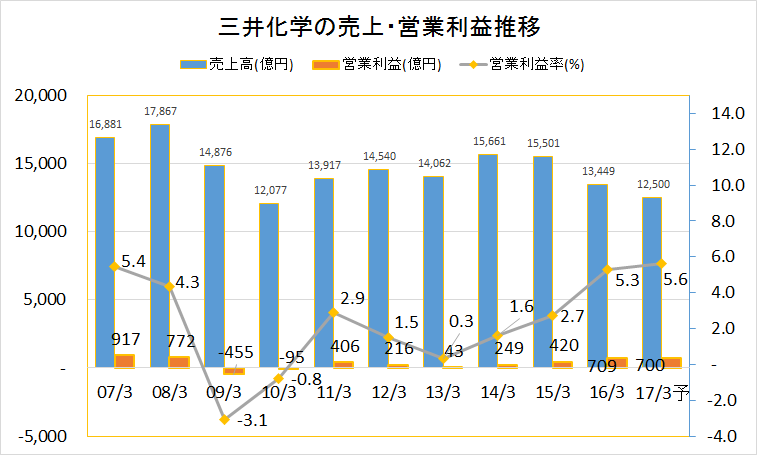

三井化学 (売上1兆3,449億/営業利益709億)

三井化学は汎用化学品の売上げ構成比が64%と、他社と比較して高い。中期経営計画では弱小の汎用化学品を縮小し、機能化学品・ヘルスケア・食品包装分野の拡大に注力することがメインの戦略。ただし三井化学の場合は三菱・住友とちがい、純粋な医薬品の事業を持たない。

具体的には以下の通り。

- モビリティ(自動車分野)、ヘルスケア(健康関連)、フード&パッケージング(食品包装)の3分野を強化;他の化学メーカーと同じで、おもしろい戦略はない。

- 基礎化学品の縮小;フェノールとPTA(ポリエステル繊維の原料)、ポリプロピレン(汎用プラスチック)、ポリエチレン(汎用プラスチック)、ウレタンは国内事業所閉鎖、縮小。正しい方向性だが、縮小するだけで成長戦略が無い。

- ヘルスケア事業;めがねレンズ原料の世界No.1ポジション強化。アジア拠点拡大とM&A戦略。歯科材料、不織布、農薬事業の拡大。

- 機能樹脂事業;世界No.1シェア商品の強化。アドマー(自動車&食品包装)、タフマー(自動車&食品包装)、PPコンパウンド(自動車)、EPT(自動車)

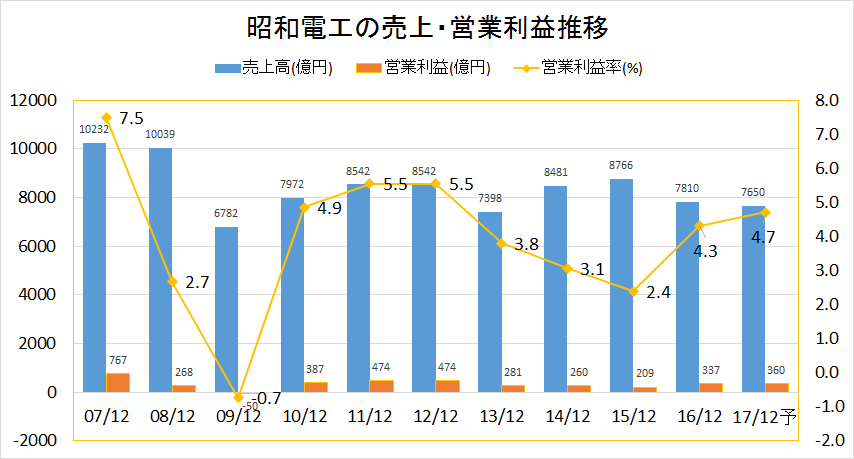

昭和電工 (売上7,810億/営業利益337億)

昭和電工のスローガンは「個性派事業の売上比率を30%→50%以上にする」こと。個性派事業とは何か?というのが意味不明だが、安定的に稼げる事業を指すようだ。

具体的には以下の戦略を掲げる。

- エレクトロニクス;電子材料用高純度ガスにおける世界No.1シェア商品のグローバル強化、生産能力の増強。HD(ハードディスク)むけ材料の研究開発強化。

- 石油化学、化学品;大分プラントの競争力強化→アジア最強レベルへ!?これはまず実現不可能。加えて高機能製品へのシフトを進めたい考えだが、目立った成果なし。

- アルミニウム;ベトナム生産拠点の強化。日本は製造コストダウン。典型的なローマージンビジネス。

- LIB電池用材料の拡大;負極材などの設備投資拡大。自動車むけの需要拡大がわかっているが、この分野での昭和電工のポジションは弱小で勝算があるとは思えない。

東ソー (売上7,537億/営業利益694億)

東ソーは「コモディティーとスペシャリティーのバランス経営」を掲げる。

具体的な戦略は以下の通り。

- コモディティー(石油化学、クロルアルカリ);フィリピン子会社での塩ビ生産能力増強のみ。他は特にアイディアなし。原料安&為替円安&市況好調が続くことを祈るだけという状況。

- スペシャリティー(機能商品);ジルコニア(入れ歯の材料)、ゼオライト(自動車排ガスの除去触媒)の生産能力増強およびグローバル販売の強化。

- 次世代ネタ;バイオサイエンス事業(医薬、ヘルスケア)の強化、M&A推進。Tosoh India(Lilac社を買収)、インド市場開拓。トヨパールの生産能力増強。

まとめ

どの会社も似たようなことばっかりやってるよなぁ~。というのが正直な感想。

20年前までは

「電子・情報材料に注力する!!」

といって上手く成長を続けてきたのですが、頭打ちになってきたら今度は

「自動車むけ素材を拡大する!!」

「ヘルスケア・医薬を拡大する!!」

「電池材料を拡大する!!」

もうどの化学素材メーカーも右むけ右、左むけ左ということなのです。

それもこれも、今の時点で10年先くらいのトレンドというのがだいたい分かってしまうからなのですね…

化学素材メーカーの勝負は既に分かっている成長分野で、競合他社より優れた商品を開発し、どこまでその成長に乗っかっていけるか!?

ということなのです。

さてさて、10年後にブレイクしているメーカーはどこでしょうね!?

コメント