最新2019年版コンビニ業界の国内市場シェア、過去〜現状、大手3社の概要、今後の動向について。

コンビニ大手の社員と話せるくらいのレベルまで持っていくための記事です。就活・転職のご参考にどうぞ。

コンビニ業界の現状

まずはコンビニ業界の現状について整理していく。

1. 市場シェアは大手3社(セブン・ファミマ・ローソン)で9割超

下図に売上ベースでの市場シェアをしめす。

見てのとおり売上金額ベースでの市場シェアはセブンイレブンが44%と圧倒的No.1。

No.2 ファミマ (市場シェア27%)、No.3 ローソン (市場シェア21%)、その他 (ミニストップ・ポプラ・デイリーヤマザキなど色々)とつづく。

おおよそ10年前にあたる2009年度の市場シェアと比較したときの変化点は以下のとおり。

- 業界再編により大手3社の寡占化がすすんだ。大手3社のシェアは2009年度の7割 → 2018年度は9割超に。

- No.1のセブンイレブンは積極的な新規出店、エリア拡大でさらに躍進。

- ファミマはM&Aで急成長し業界3位から2位へ浮上。2015年にココストア、2016年には当時コンビニNo.4だったサークルKサンクスを買収した。

- ローソンは若干のシェアUPにとどまる。

注)フランチャイズおよび直営店ふくむ全ての売上。現実にはフランチャイズ店舗はオーナーに売上のお金が入るため、それぞれ企業としての売上にはカウントされない。あくまでも市場シェアだけを見るときには有効。

2. 国内店舗数では2位ファミマが1位セブンに迫る勢い

つづいて店舗数でのシェア。

下図は2016年8月末時点のデータなのでちょっと古いが、3年経ても傾向は大して変わらないため載せておく。

店舗数のシェアも基本的には売上ベースの市場シェアとおなじく、No.1セブン、No.2ファミマ、No.3ローソンの順位となる。

なお特筆すべき点として。

サークルKサンクスを2016年に買収したファミマが大きく店舗数を伸ばしている。ただし元サークルKサンクスの不採算店はどんどん閉鎖しているので、ここから減少あり。

コンビニ大手3社の2019年最新の国内店舗数をまとめると以下のとおりである。

- セブン :20,973店舗 (2019年6月末)

- ファミマ:16,430店舗 (2019年5月末)

- ローソン:14,681店舗 (2019年5月末)

3. 2018年の国内コンビニ市場は約12兆円、緩やかに成長

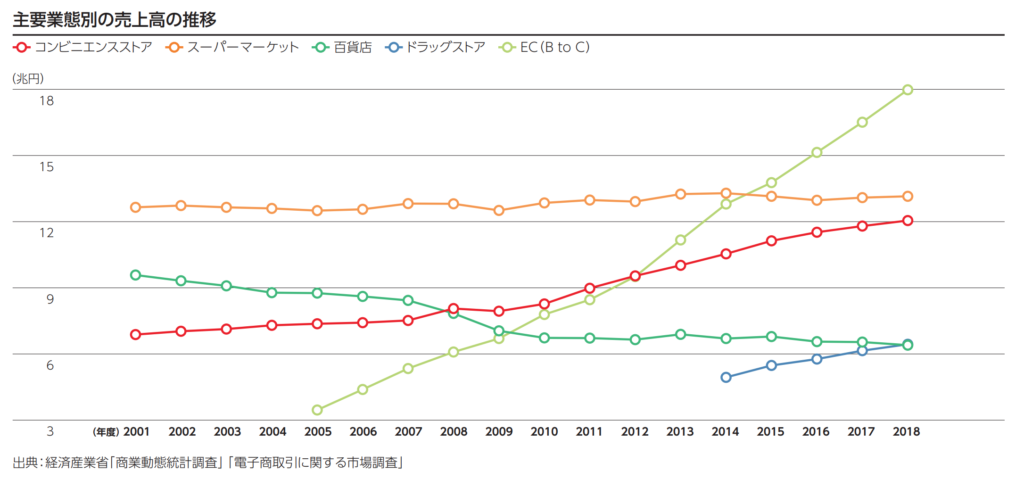

つづいて国内コンビニ市場全体の話もすこし。他小売業とコンビニの売上推移を比較グラフで示す。

グラフで見てとれるように、コンビニ市場規模は2018年でおおよそ12兆円ほど。

コンビニ市場は毎年、緩やかだが着実に成長をつづけておりスーパーマーケットの市場規模に匹敵するほどに成長してきた。

スーパーマーケットが横ばい、百貨店にいたっては激しく市場縮小していることを考えると将来にまだ期待がもてる。

近くて便利なコンビニは、商品が割高でも一定の需要があるということだろう。

ただし。

アマゾンや楽天などEC (イーコマースの略)の成長率には足元にも及ばない。ECは統計のある2005年から2018年の間になんと約6倍もの売上規模に成長した。すごい…

1.で示した市場規模は11兆円そこそこで、この統計とは整合性がない。市場規模は統計の取り方によって変わるため、どっちが正しいとは一概に言えない。

そこで本記事では、よりデータ信頼性のあると思われる経済産業省のデータ約12兆円を市場規模とした。

4. ビジネスの形態は①フランチャイズと②直営店がある

あとはもっとも基本的なコンビニ業界のビジネス形態について簡単に。

①フランチャイズと②直営店がある。

違いは以下の通り。

- フランチャイズ:

個人オーナー。売上は個人オーナーに属するが、利益のうちから決められた割合をフランチャイズ元の企業に納めなければいけない。 - 直営店:

オーナーは各企業の社員。売上・利益はすべて企業に属する。

細かくは各社のフランチャイズ契約に基づくが、ざっくりとはこんな違いあり。

コンビニ業界の今後の動向

つづいてコンビニ業界の今後の動向についてザックリまとめておく。

コンビニの成長は当然のことながら「店舗数 × 店舗ごと売上高」で決まる。

そしてコンビニの出店ターゲットは、

- 狭い商圏で、

- 小規模店舗で、

- 売れるものしか置かない

ということを徹底しなければ成功しない。当然のことながら近くに品揃え・価格でコンビニを圧倒するドラッグストアや総合スーパーがあってはダメだ。

したがい各社の基本戦略としては、

- 出店競争(新規出店し続けること)

- 既存店の売上を伸ばすこと

- 店舗運営の効率化およびコストダウン

がメインとなり非常にシンプルな業界構造である。

もちろん細かい戦略は各社いろいろあるので、大手3社にわりと共通する今後の動向について、これより整理していく。

【参考】それぞれ小売業界での住み分けというか、出店戦略を図にしたわかりやすい資料があったので載せておく(専門用語でドミナント戦略という)。*セブン&アイホールディングスIR資料より

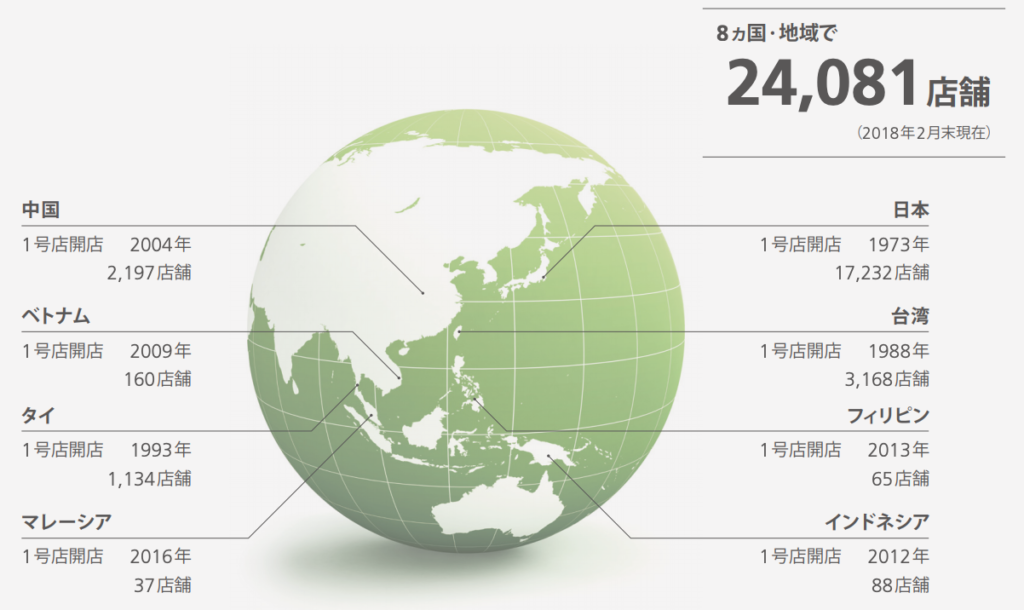

1. グローバル展開の加速

コンビニ業界の現状で見てきたとおり、国内コンビニ市場は緩やかに成長していくことが見込まれるが爆発的な伸びは期待できない。

したがい、手っ取り早くビジネス拡大するには海外での出店強化が欠かせない。今後とも海外強化の流れはつづくものと思われる。

たとえば。

業界No.1のセブンイレブンの場合、下図のように海外店舗の比率が全店舗数の約7割を占める。10年以上前から国内店舗よりも海外店舗が多いことからも、海外展開に力を入れていることが見てとれる。

いっぽうで。

No.2 ファミマやNo.3 ローソンの海外店舗比率はすくなく、どちらも3割に満たない。

海外に出店すれば良いというものでもないが、今後の拡大が期待されるところである。

▼【参考】ファミマの国内外店舗数の推移 *IR資料より

▼【参考】ローソンの国内外店舗数の推移 *IR資料より

2. PB商品のさらなる拡充、店内調理品の拡充

また商品の面では、

- PB商品(プライベート・ブランド)拡充

- 惣菜・コーヒーなど店内調理品の拡充

が売上と利益を拡大するうえで今後さらに重要になってくるだろう。

たとえば。

セブンイレブンには「セブンプレミアム」というPB商品があるし、ローソンには「ローソンセレクト」がある。

上のグラフはセブンイレブンのPB商品売上推移。

メーカーから仕入れた商品を売るより、自社で企画したプライベートブランドを売るほうが一般的には利益率が高くなる。

したがい、魅力的なPB商品を発信しつづけることがコンビニの成長につながるだろう。

また惣菜やコーヒーマシーンなど店内調理品は、今後ますます増えてくる共働き世代に需要がある。

3. ポイントサービス等による顧客囲い込み

またサービス面では。

ポイントによる顧客囲い込みといった「選ばれるコンビニ」になるための工夫が今後ますます重要になってくる。

なぜこれが重要かというと理由は大きく2つ、

- コンビニ各社の店舗拡大戦略はこれまで十分に行ってきており、たとえばセブンの50m先にローソンがあり、ファミマもある。といったように店舗が飽和状態になってきた。

- どのコンビニも似たようなサービス・商品を提供するようになってきてあまり特徴の無いコンビニ時代へと突入した。

したがい客から選ばれるためのサービス面での工夫がもっと必要なのである。

▼たとえばセブンイレブンは「マイレージプログラム」を導入したりと顧客囲い込みに必死である。

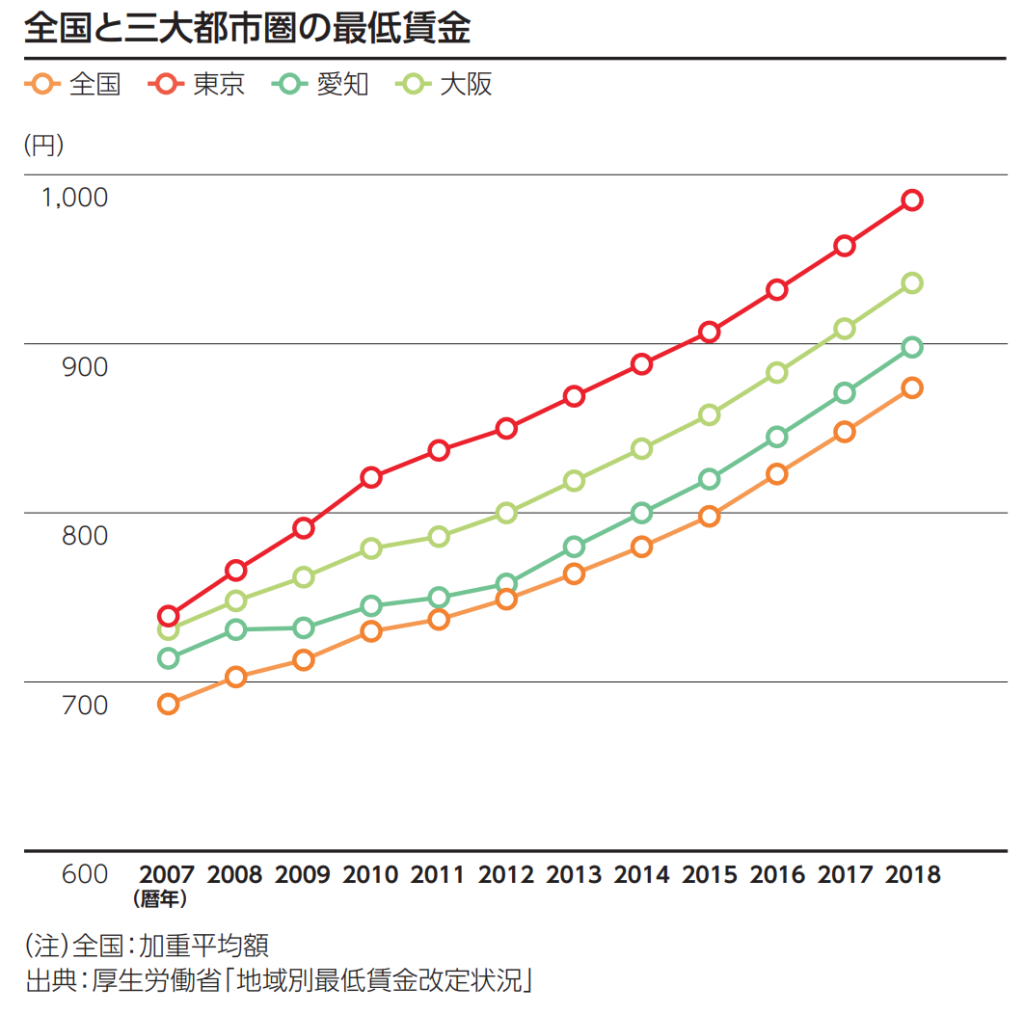

4. 省力化、店舗運営の効率化による人件費高騰対策

あとは無視できないのが人手不足による最低賃金上昇、人件費高騰対策。

セルフレジを導入したり、といった省力化・店舗運営の効率化などが急務となっている。

▼下図はローソンの省力化対応の例だが、どの企業もおなじく深刻な課題として解決を急いでいる。*ローソンIR資料より

【参考】最低賃金の推移 *セブンイレブンIR資料より

国内コンビニ大手3社の動向

あとは主要プレイヤーである国内コンビニ大手3社(セブンイレブン、ファミリーマート、ローソン)の動向を企業の解説もかねて紹介しておく。

1位 セブン – イレブン・ジャパン (通称:セブン)

業界首位のセブン-イレブン・ジャパンは、国内店舗数20,973店舗 (2019年6月末)、海外店舗数46,780店舗を有し、国内外で頭ひとつ抜けているコンビニチェーンである。

また店舗あたりの平均売上においても同業他社を圧倒している。

国内No.2の小売グループ「セブン&アイホールディングス」の傘下企業であり、グループとしての総合力も高い。

親会社ではほかに総合スーパー「イトーヨーカドー」、百貨店「そごう・西部」、レストラン「デニーズ」、セブン銀行、ITサービス、電子マネーなどなども経営している。

グループ全体でつかえる「マイレージプログラム」の開始で顧客の囲い込み、グループ企業とのシナジーをはかるほか、PB商品のさらなる充実にも力を入れている。

2位 ユニー・ファミマ HLD (通称:ファミマ)

2016年にユニーグループ・ホールディングスと経営統合、同グループのサークルKサンクス事業を得たことでコンビニ国内2位の規模となった。

五大総合商社のひとつとして知られる伊藤忠商事の系列企業でもある。

2009年にam/pmジャパン、2015年にココストア、2016年にサークルKサンクスを買収するなどM&A戦略による成長を実現している。

ただ、2019年には儲かっていなかった総合スーパー事業のユニーをドンキホーテに売却することを決めた。これからはコンビニ事業に専念して集中と選択をはかっていく。

3位 ローソン

大手コンビニ3社の一角で三菱商事の子会社。コンビニ業界3位。ほかに高級スーパー「成城石井」や映画館運営なども手がけている。

2018年度は既存店において強化中の夕夜間で買い上げ点数が増え売上堅調、5年連続となる増収を達成。

が、利益面では店舗の省力化を目的とした新型レジ投資負担が先行し、さらにローソン銀行の開業費用なども膨らみ、2016年度に最高益を更新してから2年連続の減益となった。

三菱商事グループとの提携を活かし、川上から川下までグループで完結する製造小売業化を目標としている (一般的には垂直統合するほど利益でる)。

ポイントプログラム「Ponta」によって囲い込みをはかるほか、2018年からは三菱東京UFJ銀行との共同出資によるローソン銀行がサービスを開始した。セブン銀行の成功をみての開始と思われるがだいぶ出遅れている。

個人の感想です。あくまで、個人の感想なのですが、なんだかまとめかたがわかりづらいですね。ごめんなさい。